Prima di investire in obbligazioni è necessario conoscere come funziona questo strumento di investimento che tanti italiani scelgono sistematicamente. In questa guida troverai i concetti base e le più importanti definizioni su obbligazioni e bond. Mentre nei primi paragrafi chiarirò cosa sono e come funzionano le obbligazioni, nei successivi esaminerò gli elementi che caratterizzano ogni singolo bond indipendentemente dal fatto che esso sia un titolo di stato oppure un’obbligazione societaria.

Ricapitolando in questa guida troverai una risposta alla seguenti domande:

- Cosa sono le obbligazioni

- Come funzionano le obbligazioni

- Cosa è il codice ISIN

- Come si calcolano gli interessi nelle obbligazioni

- Come si calcola il rendimento dei bond

- Cosa è il rateo obbligazioni

Nella seconda parte della guida, invece, troverai dei consigli operativi su come comprare e come scegliere le obbligazioni migliori. Poichè gli elementi che devi valutare per investire in bond sono tanti, nella seconda parte della guida troverai informazioni su come avviene il rimborso di un’obbligazione e su quale è la tassazione che viene applicata ai bond.

Indice

Obbligazioni cosa sono e come funzionano

Le obbligazioni sono uno dei modi per investire i risparmi oggi. La condizione minima prima di sottoscrivere un prestito obbligazionario è quella di consultare i fogli informativi. Raramente si tende ad andare a monte ossia alle definizioni. In questo paragrafo, invece, farò proprio questo ossia partire dalla base. Cosa sono e come funzionano le obbligazioni e i bond?

Per definizione le obbligazioni sono uno strumento finanziario che consente ad una società, una banca, una organizzazione, persino uno stato, di raccogliere fondi attraverso i risparmiatori e gli investitori. Dunque una obbligazione è un titolo di credito, ovvero chi detiene una obbligazione è un creditore (a differenza di tante altre volte in cui un singolo cittadino è un debitore) della società, o banca, o stato, o organizzazione che ha emesso l’obbligazione, e che viene chiamata “Emittente”.

Ma perchè l’emittente chiede soldi a risparmiatori ed investitori? Con questo interrogativo entriamo nel campo più dettagliato del come funzionano i bond. La risposta è per ottenere del denaro ad un tasso di interesse minore a quello che verrebbe praticato da una banca. Dunque le obbligazioni sono una sorta di relazione senza intermediari, direttamente tra noi e una società, senza che una banca ad esempio si metta in mezzo e ci piazzi la sua commissione.

Acquistando un titolo obbligazionario l’investitore diventa creditore dell’ente emittente il quale a sua volta si obbliga a pagare interessi periodici e a rimborsare il capitale a una scadenza prefissata. Modalità di pagamento, entità degli interessi (fissi o variabili), nonché la data e la modalità di rimborso del capitale sono indicati nel “regolamento del prestito” che è una nota che descrive le caratteristiche specifiche del titolo. Quindi un titolo obbligazionario è un investimento che prevede, a fronte di un esborso iniziale, una serie di flussi di cassa futuri per cedole e capitale. Questi flussi possono essere trimestrali, semestrali oppure annuali.

A prescindere dal tipo di obbligazioni (possono essere bond societari ma anche titoli di Stato), l’emittente ossia chi fisicamente emette le obbligazioni è tenuto ai seguenti obblighi:

- restituire il capitale scritto sul titolo (valore nominale) alla scadenza del prestito;

- effettuare una serie di pagamenti periodici (cedole) calcolati in base a un tasso d’interesse prestabilito che può essere fisso o variabile ed è indicato nelle condizioni sottoscritte.

Molto spesso per incentivare ad investire i risparmi in obbligazioni, l’emittente ricorre alle cosiddette obbligazioni emesse sotto la pari pari. Si tratta di obbligazioni che hanno un prezzo di sottoscrizione inferiore al valore nominale. Cosa significa questa comparazione dal sapore molto tecnico?

Semplicemente che tu investitore andrai a pagare per la tua obbligazione un prezzo alla sottoscrizione che è inferiore rispetto a quanto ci sarà rimborsato alla scadenza del rapporto obbligazionario. Le obbligazioni sotto alla pari quindi hanno un rendimento maggiore rispetto agli altri tipi di obbligazione come i bond alla pari e quello sopra la pari. In questa premessa del discorso, una domanda sorgerà sicuramente spontanea.

Se una società o comunque un emittente ha al possibilità di ricorrere alle più convenienti obbligazioni invece che ai tradizionali prestiti con le banche, perché allora non si limita, per finanziare la sua attività, ad emettere obbligazioni e invece finisce con l’essere in fila alla cassa delle banche? La risposta a questa domanda indotta è abbastanza spontanea: l’emittente, in base ad una riforma del 2003, cosiddetta Riforma Vietti, può emettere obbligazioni fino ad un ammontare che non superi il doppio del suo capitale sociale, della riserva legale e delle riserve disponibili cosi come sono indicate nell’ultimo bilancio.

Nel caso specifico delle banche i regolamenti stabiliscono che l’ammontare delle obbligazioni debba sottostare al patrimonio di vigilanza o capitale di vigilanza. Il motivo dell’istituzione del patrocinio di vigilanza è abbastanza intuitivo. Alla scadenza dell’obbligazione infatti può accadere che l’ente emittente non abbia la possibilità di rimborsare quanto emesso. Per questo motivo i regolamenti hanno prescritto la presenza di un patrimonio di vigilanza con il quale saranno soddisfatti gli obbligazionisti.

Il limite del doppio del capitale sociale non va interpretato in modo rigido, ossia, nei fatti, nessun ente emittente ha in circolo obbligazioni che sono due volte il capitale sociale, questo perché la legge su questo rapporto prevede una deroga in quanto è possibile che la società emetta obbligazioni oltre il limite solo se le obbligazioni precedentemente emesse sono destinate a investitori istituzionali, ossia a soggetti di grosse dimensioni economiche, come banche, fondi privati e compagni assicuratrici. Soggetti che, chiaramente, sono in grado di muovere ingenti somme di denaro per acquisire obbligazioni.

Ma è meglio investire i risparmi in bond o in azioni? A prescindere da ogni considerazione sui rendimenti dei vari titoli azionari e di quelli obbligazionari, in linea teorica, posso affermare che mentre i titoli azionari hanno rendimenti incerti, i bond prescrivono pagamento alla scadenza del capitale più gli interessi periodici.

ISIN obbligazioni: cosa è

Come si fa ad identificare una obbligazione? Ovviamente con il codice ISIN. E’ questo codice numerico, il mezzo attraverso il quale puoi scegliere i bond su cui investire i tuoi risparmi.

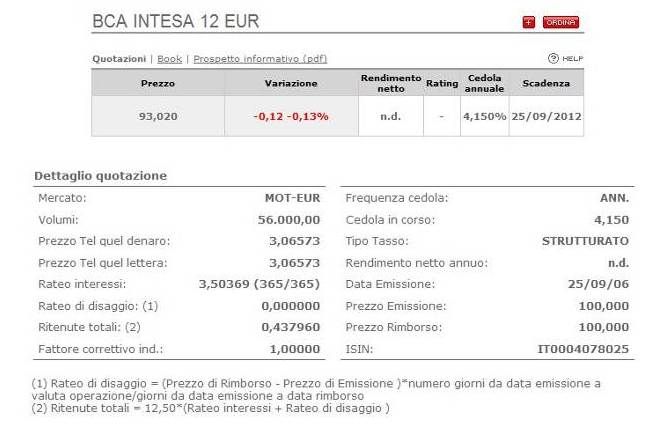

Per facilitare il riconoscimento di una singola obbligazione, gli enti emittenti ricorrono al codice ISIN (International Securities Identification Number) che è associato esclusivamente al titolo. E’ un codice internazionale e quindi è comune a tutto il sistema degli intermediari. È un codice del tipo: IT0004078025. Gli altri elementi che identificano una obbligazione sono indicati nelle esempio sotto allegato e ora procederemo a trattarli uno per uno. Per dovere di completezza ti preciso che il codice ISIN non è utilizzato in tutto il mondo. Le obbligazioni vendute sul mercato Usa infatti vengono identificate in base al codice a 9 caratteri CUSIP. Come pure le obbligazioni collocate in Borse di grosse dimensioni tipo la London Stock Exchange hanno una loro codifica.

L’emittente

L’emittente è l’ente che emette l’obbligazione e che diventa quindi creditore dell’investitore. A emettere obbligazioni possono essere enti di diversa natura, ciascuno dei quali ha un suo specifico livello di affidabilità. Nel dettaglio possono emettere obbligazioni, secondo una scala di affidabilità, che va dal più affidabile al meno affidabile i seguenti enti:

- Gli stati sovrani: offrono un livello altissimo di risk free o affidabilità. Il rischio che uno stato sovrano non possa rimborsare le obbligazioni sottoscritte dai suoi investitori è davvero remoto ad eccezione dei paesi emergenti. Remoto non significa però impossibile e a conferma dell’esistenza comunque di un certo rischio basta citare il caso dell’Argentina. Le obbligazioni emesse da uno stato sovrano prendono il nome di titoli di stato. Sono titoli di stato italiani i BTP (la cui durata può essere molto variabile).

Se sei alla ricerca delle obbligazioni più sicure su cui investire i tuoi risparmi, allora i titoli di stato sono la scelta migliore. Ovviamente l’altissimo livello di sicurezza viene compensato con rendimenti molto bassi.

- Enti sovranazionali: si tratta di istituzioni bancarie create da organismi sovranazionali, come ad esempio l’Unione Europea nel caso della Banca Europea per gli Investimenti, per finanziare lo sviluppo di determinate aree. Il livello di affidabilità di questi enti sovranazionali è massimo. Le obbligazioni emesse da enti sovranazionali prendono il nome di supranational bonds.

- Enti e agenzie pubbliche: sul terzo gradino dell’affidabilità si collocano gli enti e le agenzie pubbliche che godono dello stesso risk free dello stato cui appartengono

- Banche e istituzioni finanziarie: sul quarto gradino dell’affidabilità si collocano le banche, le quali, pur essendo private, hanno un risk free maggiore rispetto a quello di qualsiasi altro tipo di società, in quanto gli istituti bancari sono sottoposti a controlli da parte di autorità monetarie e della Banca Centrale. I bond emessi dagli istituiti bancari si chiamano obbligazioni bancarie.

- Emittenti corporate: è il gradino più basso dell’affidabilità e include società di qualsiasi tipologia. Chiaramente il livello di affidabilità dipende dalla società stessa ed è rilevato dal fattore rating. Non tutte le società possono essere nelle condizioni per chiedere alle apposite agenzie una valutazione.

Diciamo che le società medio-piccole non hanno un rating poiché sarebbe per loro troppo costoso ottenerlo e inoltre, ragionando per assurdo, se esse invece volessero comunque ottenerlo e il giudizio attribuito fosse negativo, questi enti emittenti sarebbero costretti ad alzare il costo del finanziamenti obbligazionario. Un meccanismo insomma che semplicemente scoraggia le società medio-piccole. Le obbligazioni emesse da emittenti corporate prendono il nome di corporate bonds.

Interessi obbligazioni

Nei precedenti paragrafi ho affermato l’emittente paga all’investitore che ha sottoscritto un contratto obbligazionario un determinato tasso di interesse a date prestabilite. Questo tasso è indicato al momento della sottoscrizione. In questo paragrafo mi occuperò del calcolo degli interessi sui bond. Come sempre userò un linguaggio semplice per far capire a tutti cosa sono gli interessi nelle obbligazioni.

I bond si dividono in titoli a tasso fisso e titoli a tasso variabile. Nelle obbligazioni a tasso fisso il valore di cedole e capitale è determinato nel momento in cui il titolo stesso viene immesso sul mercato. Esempi di obbligazioni a tasso fisso sono i Btp, i Bot e i Ctz, ossia titoli di Stato emessi dalla Repubblica Italiana e che quindi hanno un alto livello di affidabilità, come si deduce dalla scala degli emittenti. Affianco poi ai titoli a tasso fisso troviamo i titoli a tasso variabile. In questo caso i flussi di cassa, o comunque alcuni di essi, sono legati all’andamento di determinate variabili economiche. Esempio, sempre restando nell’ambito di obbligazioni emesse dallo Stato, sono i BTPi, legati all’andamento del tasso di inflazione e i Cct legati all’andamento del tasso dei Bot.

Chiaramente questo discorso fatto per le più sicure obbligazioni statali può essere esteso a tutti gli altri enti emittenti. Se sei un risparmiatore principiante digiuno in termini di obbligazioni potresti chiederti perchè le obbligazioni a tasso fisso convengono più rispetto a quelle variabili (almeno in teoria).

Rispondere a questa domanda è praticamente impossibile ma, in linea di principio, bisogna tener presente che le obbligazioni a tasso variabile tendono ad avere oscillazioni dei prezzi contenute mentre quelle a tasso fisso subiscono movimenti spesso elevati. Il vantaggio di una sottoscrizione di obbligazioni a tasso fisso sta nel fatto che l’investitore può speculare sui movimenti di mercato come, ad esempio, l’aumento dei tassi. Viceversa il vantaggio di una obbligazione a tasso variabile è rappresentato da una certa maggiore costanza di rendimento che questi titoli garantiscono, anche se è bene precisare che, ultimamente neppure questo ragionamento può essere ritenuto al cento per cento valido. Il BTPi 41 è passato, ad esempio, in poco tempo da 105 a 85.

Rendimento obbligazioni calcolo

La prima domanda che sei portato a sollevare quando procedi con la sottoscrizione un prestito obbligazionario è grossomodo questa: quanto mi renderà l’obbligazione sottoscritta? Si tratta di un interrogativo che, a voler essere rigorosi, non avrà mai una risposta precisa. Questo perché quando ci viene comunicato o leggiamo nei fogli informativi che una obbligazione rende un certo interesse, non bisogna mai dimenticare che il rendimento cui si fa riferimento è quello definito “ex ante”, ossia un rendimento non reale ma stimato. Fatta questa premessa scendiamo più nel dettaglio e cerchiamo di capire come si calcola il rendimento di una obbligazione.

Per spiegare meglio ti preciso che quando si parla di calcolo rendimento obbligazioni, il parametro cui solitamente anche i giornali fanno riferimento è il TRES ossia il rendimento effetto a scadenza definito come “tasso di sconto applicato a tutti i flussi attesi (ovvero rimborsi di capitale e cedole promessi) dal titolo che eguaglia il costo di acquisto”. Calcolare questo indicatore è semplice poichè basta dividere il prezzo per il valore attuale dei flussi di pagamento. Impostata in questo modo la definizione di TRES sembrerebbe veramente complicata. Vediamo quindi di snocciolare il tutto.

Il tasso di sconto cui la definizione fa riferimento è quel tasso che è capace di eguagliare due importi con scadenze diverse finanziariamente. Se ad esempio un BOT con scadenza ad un anno porterà ad un rimborso di X euro, allora la differenza tra il costo del BOT al momento dell’acquisto e la cifra di rimborso rappresenta gli interessi. Il rendimento percentuale effettivo del BOT acquistato è quindi il tasso di sconto di X confrontato al costo del BOT al momento dell’acquisto. Da questo esempio è evidente che il TRES sia l’indicatore più completo in quanto consente di confrontare titoli obbligazionari con durata e caratteristiche diverse.

Altri tipi di rendimento spesso usati sono il Tasso d’interesse nominale (TIN) e il Tasso di rendimento immediato (TRI). Spesso il calcolo del rendimento delle obbligazioni avviene usando questi parametri. Il primo è calcolabile in modo molto semplice dividendo la cedola per il suo valore nominale ed è sempre riportato nel foglio delle caratteristiche di una obbligazione che abbiamo riportato all’inizio della guida sulle obbligazioni. Il TRI invece si calcola dividendo la cedola per il corso secco del titolo. Anche questo tipo di rendimento è molto semplice da calcolare ma ha un suo limite nel non considerare la variazione del prezzo di una obbligazione.

In sintesi quindi: gli investitori sono interessati al rendimento di una obbligazione. Esistono vari modi per il calcolo ma se vuoi avere a disposizione uno strumento di confronto dovrai guardare al TRES.

Scadenza obbligazioni

In questo paragrafo non rispondere alla domanda quando scade un bond, poichè essa sarebbe troppo generale, bensì alla più tecnica cosa è la scadenza delle obbligazioni ovvero come funziona e cosa si intende per data di scadenza.

Tecnicamente la scadenza di un bond è la data alla quale è fissato il rimborso del valore nominale dell’obbligazione stessa. In relazione alla data di scadenza esistono tre categorie di obbligazione: i titoli a breve termine (scadono dopo 18 mesi), i titoli a medio termine (con scadenza tra i 18 mesi e 5 anni) e i titoli a lungo termine (con scadenza oltre i 5 anni).

Rating obbligazioni

Quando analizza quali sono le migliori obbligazioni su cui investire oggi, dovrai avere un occhio di riguardo al rating dei bond.

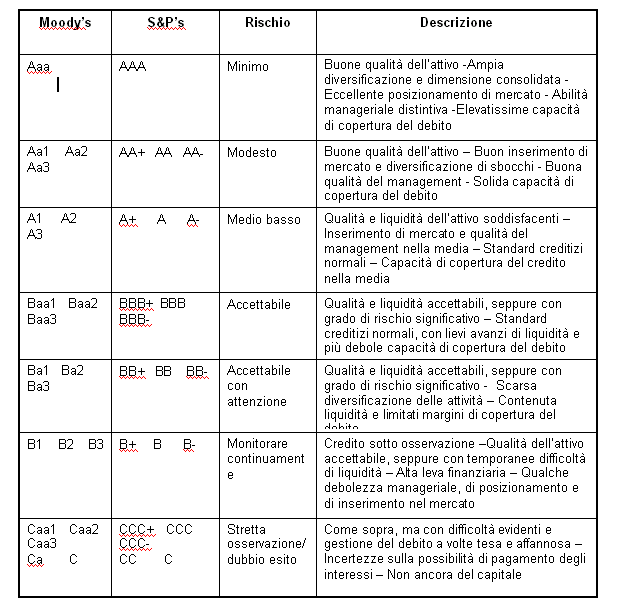

In questo paragrafo della guida sulle obbligazioni, troverai una tabella con indicati i migliori rating. Per leggere questa tabella, però, hai bisogno di alcuni strumenti e di alcune conoscenze che puoi trovare in questa premessa.

Cosa è il rating delle obbligazioni? Cosa si intende con questa parola? E come funziona? Se non conosci questi argomenti preliminari, ti consiglio di non investire in bond ma di approfondire prima le tue conoscenze.

Il rating ci fornisce un aiuto nella scelta delle obbligazioni su cui investire essendo uno strumento per valutare la capacità di credito dell’ente emittente ossia, in parole povere, la sua capacità di restituire, alla scadenza dell’obbligazione, il capitale e di versare, secondo quanto stabilito sul contratto, le cedole periodiche.

Il rating ossia il giudizio può riguardare sia l’ente emittente sia il singolo titolo obbligazionario. Quando quindi scegliamo una obbligazione è possibile ricorrere sia a un giudizio su chi sta emettendo quell’obbligazione e sia a un giudizio sulla qualità dell’obbligazione. Ad esprimere il giudizio sono apposite agenzie di rating, che ricorrono a combinazioni alfanumeriche internazionalmente riconosciute per stabilire livello dia affidabilità dell’ente emittente e dell’obbligazione stessa.

Ad esempio la nota agenzia di rating Moody’s ricorre per le sue valutazioni ad una scala che spazia dalla classe AAA (rischio minimo per l’investitore perché l’ente emittente ha una elevata capacità di copertura del debito) alla classe (rischio sotto stretta osservazione ed evidente difficoltà a gestire il debito da parte del’emittente). E’ chiaro che quanto più alto è il rating dell’ente emittente e dell’obbligazione, tanto più sicuri possiamo considerarci noi investitori. La questione del rating dell’ente emittente e delle obbligazioni assume, in una economia, come la nostra, basata sulla fiducia una posizione centrale. Questo perché se un’agenzia da una valutazione negativa ad un ente o alla qualità della sua obbligazione, pochi investitori sono spronati a farsi avanti e l’ente emittente è costretto a pagare un tasso di interesse basso.

Si consideri per esempio, il caso in cui, il nostro ente emittente sia uno stato che subisce un declassamento del rating sulla qualità delle sue obbligazioni nonché sulla sua capacità di solvibilità. Poiché viviamo in sistema che si fonda sulla fiducia pochi investitori saranno pronti a farsi avanti, innescando così un circolo vizioso per il quale: lo Stato ha subito un declassamento di rating – l’investitore non si fa avanti – la fiducia generale diminuisce – il rendimento dell’obbligazione è basso – sempre meno investitori si fanno avanti. Espressione di questo circolo vizioso che si va a creare è il fatto che nella determinazione del rating ha un peso rilevante l’andamento del prezzo di mercato del titolo.

Quindi se c’è un declassamento detto anche downgrade immediatamente il presso di mercato del titolo si riduce, viceversa se c’è un miglioramento del giudizio (upgrade) il prezzo di mercato del titolo sale. Da questo discorso è abbastanza evidente che il ruolo che ricoprono le agenzie di rating sia molto importante. Per questo motivo il rating non è frutto di elementi di tipo soggettivo ma è invece quanto di più razionale e scientifico possa esistere.

Se per un attimo entriamo negli uffici di una agenzia di rating, possiamo renderci conto che per “emettere in giudizio” su un ente o un giudizio sulla qualità di un’obbligazione in corso di emissione, l’agenzia di rating ricorre ad un complesso calcolo di fattori tra cui la situazione finanziaria della società da valutare (financial profile), l’analisi del settore di appartenenza della società, l’analisi sul posizionamento di questa all’interno del settore (business profile), il tutto ricorrendo a periodiche visite presso la società nonché ad incontri con il suo management. Proprio alla luce di queste considerazioni su cosa ci sia dietro al calcolo del rating, possiamo dire che questo parametro è un buon indicatore per stabilire se l’investimento in obbligazioni che vuoi fare conviene.

Tuttavia come tutti gli indicatori il rating non va sopravvalutato. La cronaca finanziaria ma anche giudiziaria ci ricorda infatti che all’epoca del fallimento della Lehman Brothers, evento che passerà allo storia in quanto riconosciuto come il momento in cui la crisi economica manifestò tutta la sua gravità, il rating di questo importante ente era…AAA.

Di seguito ecco la scala di valori delle due principali agenzie di Rating al mondo: Moody’s e Standard and Poor’s.

LEGGI ANCHE >>> Rating obbligazioni: dove si possono trovare, guida ai migliori siti

Composizione obbligazioni: corso secco + rateo = prezzo tel quel

Se decidi di comprare bond e quindi l’ente emittente diventa tuo debitore, vengono pagati il prezzo del titolo più gli interessi maturati. Il prezzo del titolo senza gli interessi è definito “corso secco” mentre gli interessi costituiscono il cosiddetto “rateo”. La somma tra corso secco e rateo è il prezzo tel quel. Queste parole sono strane, tuttavia basta solo un pò di intuito per capire cosa sono il corso secco, il prezzo tel quel e il rateo delle obbligazioni.

Rateo obbligazioni

La prima domanda in merito a come si compongono le obbligazioni riguarda il rateo. Quando si parla di composizione dei bond, cosa si intende per rateo?

Le obbligazioni pagano gli interessi attraverso lo stacco delle cedole, il cui importo e la cui periodicità sono stabiliti dal contratto sottoscritto tra emittente e investitore. Allo scadere del periodo di tempo stabilito, generalmente tre o sei mesi, chi ha effettuato l’investimento avrà maturato un interesse che prende il nome di rateo. Il rateo quindi identifica quegli interessi che sono maturati sul titolo tra lo stacco dell’ultima cedola e il periodo prestabilito nel contratto obbligazionario per lo stacco della nuova cedola. Chiaramente gli interessi che fanno parte del rateo devono essere corrisposti all’investitore dall’ente emittente.

Il prezzo tel quel di una obbligazione

Nella composizione delle obbligazioni il prezzo tel quel riveste un’importanza fondamentale essendo la somma tra corso secco di una obbligazione e rateo. E’ molto importante conoscere il prezzo tel quel di una obbligazione, in quanto moltiplicando quest’ultimo per il capitale nominale e dividendo per 100, è possibile sapere quanto costa effettivamente una obbligazione, prima delle spese e degli oneri fiscali. Il prezzo tel quel quindi risulta essere un indicatore di fondamentale importanza per l’investitore. Nel caso di titoli fissi Zero Coupon, il prezzo trattato comprende già il rateo maturato fino alla data di acquisto.

Tassazione obbligazioni: tasse sui bond

Come tutti gli strumenti finanziari anche sulle obbligazioni si pagano le tasse. Nella tassazione delle obbligazioni un ruolo importante è svolto dal Capital Gain. Molti investitori all’atto della sottoscrizione di un contratto obbligazionario chiedono cosa è il Capital Gain. Cercherò di rispondere a questa domanda nel modo più semplice possibile.

Il Capital Gai è la differenza tra il valore di un titolo nel momento dell’acquisto e il valore dello stesso titolo al momento della vendita. Il Capital Gain quindi sta ad indicare la presenza di una plusvalenza o di una minusvalenza ossia di un guadagno per l’investitore o di una perdita. La tassazione sulle obbligazioni grava proprio sul Capital Game. Se noi investitori otteniamo una plusvalenza, allora il fisco effettuerà una ritenuta di importo variabile a seconda del tipo di prestito obbligazionario.

Le tasse da pagare sulle obbligazioni, come tutte le sulle rendite finanziarie sono pari al 26% (dal precedente 20%) ad eccezione delle plusvalenze derivanti dalla compravendita dei titoli di stato che invece continuano ad essere assoggettate a un’aliquota agevolata del 12,50%.

C’è poco da fare: se vuoi pagare meno tasse sulle obbligazioni devi investire in titoli di stato.

LEGGI ANCHE >>> Tassazione BTP: cedole e capital gain, come risparmiare sulle tasse

La tassazione sui bond corporate e bancari è infatti più alta.

Oltre ai titoli di stato italiani, la tassazione resta al 12,5% anche per le misuvalenze che riguardano bond emessi da amministrazioni statali, anche ad ordinamento autonomo, enti territoriali, enti pubblici istituiti per l’esercizio diretto di servizi pubblici in regime di monopolio e enti sovranazionali, come Bei, Ceca, Birs, Euratom e Bers.

Solo sui titoli di stato italiani o di enti territoriali la tassazione è al 12,5%. La risposta è no perchè si pagano tasse ridotte anche sui bond sovrani emessi da quei paesi con i quali è in corso lo scambio di informazioni ai sensi delle Convenzioni per evitare le doppie imposizioni sul reddito in vigore con la Repubblica italiana.

La tassazione sulle obbligazioni è quella al 12,5% per i titoli di stato emessi dai paesi seguenti:

- Albania

- Alderney

- Algeria

- Andorra

- Anguilla

- Arabia Saudita

- Argentina

- Armenia

- Aruba

- Australia

- Austria

- Azerbaijan

- Bangladesh

- Barbados

- Belgio

- Belize

- Bermuda

- Bielorussia

- Bosnia Erzegovina

- Brasile

- Bulgaria

- Camerun

- Canada

- Cile

- Cina

- Cipro

- Colombia

- Congo

- Corea del Sud

- Costa d’Avorio

- Costa Rica

- Croazia

- Curacao

- Danimarca

- Ecuador

- Egitto

- Emirati Arabi Uniti

- Estonia

- Etiopia

- Federazione Russa

- Filippine

- Finlandia

- Francia

- Georgia

- Germania

- Ghana

- Giappone

- Gibilterra

- Giordania

- Grecia

- Groenlandia

- Guernsey

- Herm

- Hong Kong

- India

- Indonesia

- Irlanda

- Islanda

- Isola di Man

- Isole Cayman

- Isole Cook

- Isole Faroe

- Isole Turks e Caicos

- Isole Vergini Britanniche

- Israele

- Jersey

- Kazakistan

- Kirghizistan

- Kuwait

- Lettonia

- Libano

- Liechtenstein

- Lituania

- Lussemburgo

- Macedonia

- Malaysia

- Malta

- Marocco

- Mauritius

- Messico

- Moldova

- Monaco

- Montenegro

- Montserrat

- Mozambico

- Nauru

- Nigeria

- Niue

- Norvegia

- Nuova Zelanda

- Oman

- Paesi Bassi

- Pakistan

- Polonia

- Portogallo

- Qatar

- Regno Unito

- Repubblica Ceca

- Repubblica Slovacca

- Romania

- Saint Kitts e Nevis

- Saint Vincent e Grenadine

- Samoa

- San Marino

- Senegal

- Serbia

- Seychelles

- Singapore

- Sint Maarten

- Siria

- Slovenia

- Spagna

- Sri Lanka

- Stati Uniti d’America

- Sud Africa

- Svezia

- Svizzera

- Tagikistan

- Taiwan

- Tanzania

- Thailandia

- Trinitad e Tobago

- Tunisia

- Turchia

- Turkmenistan

- Ucraina

- Uganda

- Ungheria

- Uruguay

- Uzbekistan

- Venezuela

- Vietnam

- Zambia

In tutti i casi la tassazione sulle obbligazioni NON scatta, quindi non devi pagare tasse, nel caso in cui il valore del titolo al momento della vendita è inferiore rispetto al valore del titolo al momento dell’acquisto originario ossia si sarà creata una minusvalenza. In questi casi potrai beneficiare di un credito d’imposta valido per quattro anni successivi alla vendita. Spesso ci si chiede come fare per recuperare una minusvalenza. In questo caso è ben precisare che per recuperare una minusvalenza vanno bene tutte le obbligazioni che hanno il prezzo di rimborso uguale al prezzo di emissione ed acquistate sul mercato al di sotto del prezzo di rimborso.

Sulla base del principio tributario di tassazione delle plusvalenza e concessione del credito d’imposta in caso di minusvalenze, l’investitore può scegliere tra tre regimi diversi di tassazione che differiscono per l’identità del soggetto a cui spetterà l’onere di calcolare l’imposizione fiscale:

- regime dichiarativo: il risparmiatore si assume l’onere di calcolare le imposte al momento della dichiarazione dei redditi;

- regime amministrato: il risparmiatore delega per il calcolo e il pagamento delle imposte la propria banca;

- regime di risparmio gestito: per il risparmiatore che investe in fondi di investimento o gestioni patrimoniali sarà il gestore a svolgere la funzione di sostituto d’imposta

Altro termine che gli investitori devono tenere in considerazione quando si parla di tassazione delle obbligazioni è il disaggio di emissione ossia la differenza tra il prezzo di emissione al pubblico e il valore di rimborso di un titolo obbligazionario. Su questa differenza infatti il fisco effettua una trattenuta del 12,5% che sarà applicata nel momento del rimborso del titolo ossia quando, attraverso una sottrazione del 12,5% dal valore di rimborso.

Una considerazione finale: è meglio comprare quelle obbligazioni che hanno una tassazione bassa ossia è meglio scegliere le migliori obbligazioni su cui investire sulla base delle tasse che si pagano. La risposta è no.

La tassazione delle obbligazioni non è un criterio valido per trovare i migliori bond da comprare.

Rimborso obbligazioni

Ti stai chiedendo come avviene il rimborso dei bond? La domanda è corretta poichè non tutte le obbligazioni si rimborsano allo stesso modo, anzi possiamo tranquillamente affermare che proprio le differenti modalità di rimborso di una obbligazione costituiscono un ulteriore discriminate che differenzia i vari tipi di obbligazione.

In linea generale le obbligazioni si rimborsano alla scadenza naturale del prestito ossia alla data indicata sul regolamento che sarà consegnato all’obbligazionista alla sottoscrizione del prestito stesso, come abbiamo sottolineato nella sezione di questa guida dedicata alla scadenza dell’obbligazione. Esistono tuttavia delle obbligazioni con opzione CALL a favore dell’emittente si tratta di una possibilità (quindi non è detto che l’opzione venga alla fine esercitata dall’ente che emesso il prestito obbligazionario) che attribuisce alla stessa emittente il diritto di rimborsare anticipatamente il prestito.

Il vantaggio, in questo caso, sembrerebbe essere tutto a favore dell’ente emittente che può decidere il rimborso del prestito se si rende conto che sussistono le condizioni per un rifinanziamento a tassi più bassi. Chiaramente se il vantaggio fosse solo per l’istituto emittente, noi investitori saremmo poco incentivati a ricorrere ad una obbligazione con opzione CALL, preferendo invece le obbligazioni con rimborso alla scadenza. Per incentivare il ricorso ad obbligazioni CALL, l’istituto emittente paga una cedola relativamente più alta del mercato.

Un esempio di obbligazione CALL è ITALY 4% 13/5/2009 che prevede una serie di call a partire dal 13/5/2002 fino a scadenza il prezzo del call =100

Una terza modalità di rimborso è quella propria dei titoli con opzione PUT che possono essere definiti come il rovescio della medaglia dei titoli con opzione CALL. Le obbligazioni PUT infatti riservano all’investitore la possibilità di ottenere il rimborso anticipato del prestito. Chiaramente questa agevolazione ha un prezzo da pagare e questo prezzo è carico di noi investitori che avremo cedole più basse del mercato. Il vantaggio delle obbligazioni PUT è la possibilità di incassare prima il dovuto ma, allo stesso tempo, lo svantaggio è proprio quello di doversi accontentare di cedole più basse del mercato.

Un esempio di obbligazione PUT è ARGENTINA 9% 19/11/2008 prevede un PUT il 19/11/2003 prezzo del PUT = 100

Una quarta modalità di rimborso è quella propria dei titoli con ammortamento anticipato. Se noi investitori sottoscriviamo un prestito obbligazionario con ammortamento anticipato avremo la possibilità di beneficiare di un piano di rimborsi parziali a date definite.

Un esempio di obbligazione con ammortamento anticipato è Banca Mediolanum TV 2005 Prevede un rimborso anticipato del 20% del capitale a partire dal 3/2002. E successivamente ad ogni 25/9.

Seguici su Telegram! Iscriviti qui

Questo articolo è stato redatto a solo scopo informativo e non si può considerare in alcun modo un’indicazione operativa. Il sito web non garantisce la correttezza e non si assume la responsabilità sull’utilizzo delle informazioni riportate.