Debitum Investments è una piattaforma lettone di Peer-to-Business (P2B), specializzata nel finanziamento di prestiti a piccole e medie imprese (PMI) attraverso strumenti finanziari innovativi. Nata nel 2018 come Debitum Network, dal 2021 è regolamentata dall’autorità finanziaria lettone e oggi rappresenta una realtà sempre più solida nel panorama europeo del crowdfunding e dei prestiti aziendali.

Indice

Debitum Investments in sintesi: la tabella

Prima di esplorare in dettaglio Debitum, ecco una tabella riepilogativa delle caratteristiche principali:

| CARATTERISTICA | DETTAGLI |

| Nome piattaforma | Debitum Investments (ex Debitum Network) |

| Tipologia | P2B (prestiti aziendali) |

| Regolamentazione | Autorizzata in Lettonia come investment brokerage firm MiFID II, vigilata da Latvijas Banka (ex FCMC) |

| Rendimento annuo medio | 9% – 15% |

| Deposito minimo | 10 euro |

| Garanzie investimenti | Buyback (90 giorni), protezione insolvenza (20.000 €) |

| Sito ufficiale | LINK |

Cos’è Debitum Investments e come funziona la piattaforma?

Debitum Investments è una piattaforma di investimento Peer-to-Business (P2B) con sede a Riga, in Lettonia, fondata nel 2018 e autorizzata ufficialmente come Investment Brokerage Firm dall’autorità lettone FCMC nel 2021. A differenza delle classiche piattaforme Peer-to-Peer (P2P), dove gli investitori privati finanziano prestiti personali diretti a singoli individui, Debitum si concentra esclusivamente sui prestiti aziendali. La peculiarità principale risiede infatti nell’offerta di prodotti finanziari specializzati, come le Asset Backed Securities (ABS) e le Notes (obbligazioni), che consentono agli investitori di finanziare attività imprenditoriali già consolidate, accuratamente selezionate in base a rigidi criteri di solidità finanziaria e affidabilità creditizia.

L’obiettivo principale della piattaforma è duplice:

- Fornire agli investitori privati rendimenti interessanti con un rischio inferiore rispetto ai prestiti al consumo;

- Supportare le aziende che necessitano di liquidità per espandere la propria attività commerciale.

I settori maggiormente rappresentati tra i prestiti disponibili su Debitum includono manifattura, agricoltura, foreste e innovazione tecnologica, con aziende prevalentemente ubicate in Lettonia, Estonia, Regno Unito e Polonia.

Dal punto di vista pratico, il funzionamento della piattaforma è semplice e intuitivo. Dopo la registrazione e il deposito minimo iniziale di 10 euro, puoi investire manualmente selezionando singoli asset o affidarti all’opzione Auto Invest, che automatizza gli investimenti in base ai tuoi criteri di rischio, rendimento e durata preferiti. Questa funzione, introdotta a fine 2023, rende l’esperienza di investimento più comoda ed efficiente, garantendo diversificazione e ottimizzazione del rendimento senza interventi frequenti.

Tutti gli investimenti su Debitum sono accompagnati da garanzie di sicurezza significative: ogni prestito è coperto da una garanzia di riacquisto (buyback) da parte del prestatore, attivabile in caso di ritardi superiori a 90 giorni. Inoltre, le società prestatrici devono mantenere una quota obbligatoria (“skin in the game”) che varia dal 10% al 30% di ogni prestito erogato, dimostrando così un diretto interesse nella buona riuscita del finanziamento.

Debitum Investments è una piattaforma sicura?

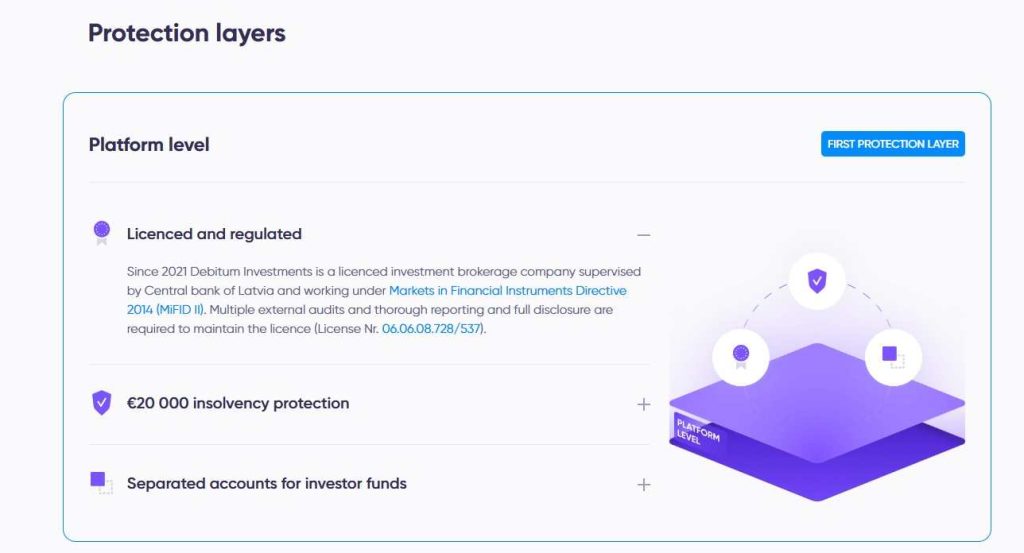

Quando decidi di investire tramite una piattaforma P2B, la sicurezza dei tuoi fondi è una delle priorità principali. Sotto questo punto di vista, Debitum Investments si distingue positivamente avendo ottenuto nel settembre 2021 la licenza di investment brokerage firm dall’allora autorità finanziaria FCMC, oggi confluita nella Latvijas Banka. La piattaforma rientra quindi nel perimetro MiFID II e nella tutela dell’Investor Compensation Scheme lettone, che copre fino al 90% delle perdite, con un massimale di 20.000 € per investitore nel caso di problemi della società di investimento (non dei singoli progetti).

Un elemento centrale nella protezione degli investitori riguarda le garanzie offerte direttamente sugli investimenti:

- Buyback Guarantee (garanzia di riacquisto): se un debitore accumula ritardi di pagamento superiori ai 90 giorni, il prestatore è obbligato a riacquistare il prestito, restituendoti sia il capitale iniziale che gli interessi maturati. Storicamente, questa garanzia è sempre stata rispettata dai lender presenti sulla piattaforma, eccezion fatta per alcuni casi straordinari (ad esempio, il default di Chain Finance legato al conflitto in Ucraina).

- Collateralizzazione degli investimenti: ogni finanziamento è garantito da asset reali e tangibili. Tali asset possono essere beni immobili, macchinari, terreni, crediti commerciali o altre proprietà facilmente liquidabili. In caso di insolvenza definitiva del debitore, questi asset vengono venduti per rimborsare gli investitori, offrendo una solida linea di difesa in caso di problemi finanziari dei debitori.

- Penali per ritardi di pagamento: a ulteriore tutela della puntualità, Debitum applica una penale del 15% sui pagamenti effettuati in ritardo dalle aziende debitrici. Questo non solo incentiva un comportamento corretto da parte dei debitori, ma genera anche una forma aggiuntiva di rendimento potenziale, rafforzando ulteriormente la posizione dell’investitore.

Infine, la trasparenza è ulteriormente rafforzata dalla pubblicazione dettagliata delle informazioni finanziarie dei prestatori che operano su Debitum, inclusi i dati relativi al bilancio e alla performance storica. Come già anticipato, infatti, ogni prestatore ha un obbligo di partecipazione diretta agli investimenti (skin in the game) tra il 10% e il 30%, incentivando una gestione responsabile e sostenibile dei prestiti offerti.

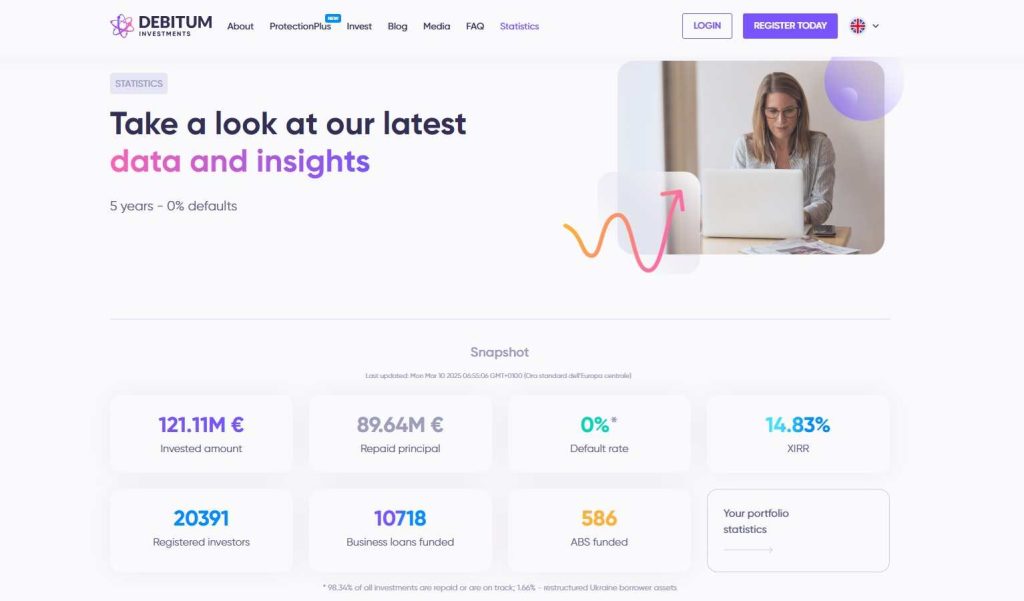

Secondo i dati pubblicati a fine 2025, circa il 96-97% degli investimenti su Debitum risulta regolare ammortamento, mentre poco più del 3% è in fase di recupero. Si tratta di numeri coerenti con una piattaforma P2B specializzata su prestiti collateralizzati, ma che vanno comunque letti insieme alla composizione del portafoglio: una quota rilevante degli asset fa capo a progetti nel settore forestale immobiliare, con rendimenti elevati, ma anche tempi di recupero potenzialmente lunghi in caso di problemi.

Come iniziare a investire su Debitum Investments

Iniziare a investire su Debitum Investments è un processo piuttosto semplice, veloce e intuitivo. Il primo passo consiste nella registrazione gratuita alla piattaforma, un’operazione che richiede pochi minuti e che puoi fare direttamente cliccando qui: dovrai inserire i tuoi dati personali, inclusi nome, indirizzo email, data di nascita e altre informazioni di base.

Terminata la registrazione, sarà necessario completare la procedura di verifica (KYC – Know Your Customer), obbligatoria in quanto Debitum è una società regolamentata. Ti verrà richiesto di caricare sul portale una copia digitale della tua carta d’identità o passaporto, insieme a una prova di residenza recente (bolletta, estratto conto o altro documento ufficiale). Questa fase, obbligatoria per legge, garantisce la sicurezza e la conformità della piattaforma con le normative europee.

Una volta approvato il tuo account, potrai procedere al deposito. Debitum richiede un investimento minimo iniziale molto basso, pari a soli 10 euro, che puoi trasferire facilmente tramite bonifico bancario ordinario. Non sono previsti costi aggiuntivi né per i depositi né per i prelievi, rendendo il processo completamente gratuito e trasparente. Generalmente, il denaro trasferito è disponibile sulla piattaforma entro uno o due giorni lavorativi dal bonifico.

Con il conto attivo, hai due opzioni principali per iniziare a investire:

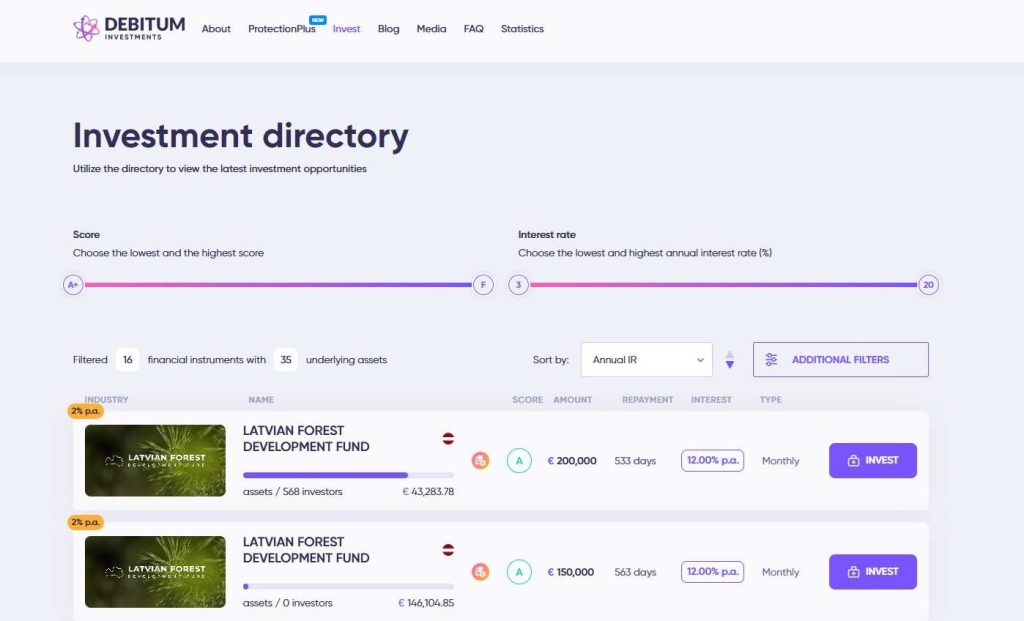

- Selezione manuale: puoi scegliere personalmente le opportunità di investimento disponibili consultando la scheda di ciascun prestito. Ogni asset offre informazioni dettagliate su rendimento previsto, durata, rating di sicurezza (Trust Score) e tipologia di garanzie presenti.

- Auto Invest: una delle funzioni più apprezzate della piattaforma, introdotta a dicembre 2023, che automatizza completamente il processo. Potrai impostare filtri personalizzati, scegliendo i criteri che preferisci, come tasso d’interesse minimo, durata massima, livello di rischio e persino selezionare singoli prestatori. Una volta impostato, l’Auto Invest reinvestirà automaticamente i fondi disponibili, consentendoti una gestione passiva efficiente, che riduce significativamente il tempo e lo sforzo necessario per seguire gli investimenti.

Interessante è anche la funzionalità di Auto Withdrawal, disponibile per gli investitori con un portafoglio superiore ai 10.000 euro: questa funzione trasferisce automaticamente gli interessi mensili maturati direttamente sul tuo conto corrente bancario.

Periodicamente Debitum ha attivato campagne di benvenuto con cashback (tipicamente 1% sugli investimenti in ABS oltre i 90 giorni) in collaborazione con partner e portali indipendenti. Si tratta però di promozioni variabili nel tempo e spesso legate a link dedicati: prima di aprire l’account conviene verificare sul sito ufficiale o presso i principali comparatori se ci sono campagne attive, per capire se si ha diritto a cashback aggiuntivi sui primi investimenti.

Infine, va sottolineato come Debitum non applichi alcuna commissione nascosta o costi aggiuntivi sugli investimenti effettuati: tutti i rendimenti dichiarati sulla piattaforma sono netti, al di là delle autodichiarazioni fiscali che ciascun investitore dovrà compiere annualmente.

Rendimenti attesi e tipologie di investimento

Debitum Investments offre ai suoi investitori rendimenti medi annuali compresi tra il 9% e il 15%, posizionandosi nella fascia alta del mercato P2B europeo. Questa varietà dipende principalmente dalla tipologia degli asset selezionati, dalla durata dei prestiti e dai livelli di rischio associati ai diversi originatori di prestiti.

Una delle caratteristiche più apprezzate dagli investitori è proprio la solidità del modello operativo di Debitum, che investe esclusivamente in prestiti aziendali garantiti da asset reali. A differenza delle piattaforme tradizionali, che spesso propongono prestiti personali più rischiosi, Debitum offre asset collateralizzati da beni tangibili e commercialmente liquidi, quali terreni agricoli e forestali, immobili commerciali, macchinari, crediti commerciali, e merce. Questo sistema contribuisce a limitare il rischio di perdita del capitale investito, mantenendo comunque elevati rendimenti attesi.

Le principali tipologie di investimento disponibili sulla piattaforma, come detto, sono due:

- Asset Backed Securities (ABS)

Gli ABS rappresentano la forma principale di investimento su Debitum. Si tratta di strumenti finanziari composti da pacchetti diversificati di prestiti aziendali. Questo sistema consente di distribuire automaticamente il rischio, garantendo una maggiore stabilità nel tempo. Gli ABS hanno solitamente scadenze comprese tra 3 e 24 mesi, con interessi che variano tra l’8% e il 13%. In alcune offerte speciali, possono arrivare fino al 15%.

- Notes (obbligazioni societarie)

L’introduzione più recente (a partire da marzo 2024) riguarda le cosiddette Notes, ossia obbligazioni societarie vere e proprie. La differenza sostanziale rispetto agli ABS è la modalità di garanzia: il riacquisto (buyback) in questo caso è garantito direttamente dagli azionisti della società emittente, e non più dall’originatore dei prestiti. Le prime Notes disponibili sulla piattaforma sono state lanciate da Sandbox Funding, uno dei partner interni più affidabili e solidi, e offrono rendimenti decisamente interessanti, compresi tra il 13% e il 13,5% annuo, con una durata relativamente breve, da 6 a 12 mesi.

A oggi una parte significativa dell’offerta Debitum è collegata a progetti reali nel Nord Europa (foreste, terreni agricoli, immobili commerciali), che spiegano rendimenti spesso a doppia cifra ma anche una minore liquidità rispetto a piattaforme focalizzate su prestiti a brevissimo termine. Per l’investitore questo significa maggior attenzione al profilo rischio/durata e alla diversificazione per originator.

Opportunità attuali: LFDF (forestry)

Il LFDF rappresenta un’importante innovazione nella proposta di investimento di Debitum, puntando su uno dei settori più dinamici e promettenti dell’economia lettone: quello forestale. Il fondo opera strategicamente acquistando piccole proprietà boschive (mediamente tra 10 e 50 ettari) da proprietari privati locali. Successivamente, queste aree vengono riunite, valorizzate tramite interventi mirati come la gestione sostenibile del patrimonio boschivo, l’ottimizzazione del taglio del legname, e la preparazione legale e commerciale per la vendita a grandi compratori istituzionali come IKEA, SODRA e altri operatori globali del settore. Questo processo consente al fondo di generare margini molto elevati (mediamente attorno al 35% per operazione) e di offrire rendimenti interessanti e sostenibili agli investitori.

Investire in LFDF significa accedere a un mercato stabile e in costante crescita: il settore forestale lettone, infatti, rappresenta circa il 20% dell’intero export nazionale, con un giro d’affari superiore ai 4 miliardi di euro l’anno. Il valore del terreno forestale in Lettonia è cresciuto costantemente dal 2016 al 2024, trainato dalla forte domanda internazionale di legname per costruzioni, produzione energetica e manifatturiera. Inoltre, la Lettonia beneficia di un quadro normativo solido e stabile, che garantisce sicurezza e tutela agli investitori internazionali.

Il fondo LFDF attualmente gestisce oltre 2.600 ettari di foreste, con l’obiettivo ambizioso di espandere ulteriormente il proprio portafoglio fino a raggiungere i 40 milioni di euro entro il 2026. Questo piano di crescita testimonia la fiducia del fondo nella propria strategia e nel settore in cui opera, offrendo così una prospettiva concreta di rendimento per gli investitori su Debitum.

Debitum Investments piace? Valutazioni e feedback degli utenti

Il feedback su piattaforme indipendenti, come Trustpilot, è piuttosto positivo: gli utenti assegnano a Debitum Investments un punteggio medio di 3,2 su 5 stelle, evidenziando soprattutto l’affidabilità della piattaforma, la trasparenza delle informazioni e la semplicità nell’utilizzo degli strumenti a disposizione. In particolare, la funzione Auto Invest – introdotta alla fine del 2023 – è tra le caratteristiche più apprezzate, perché consente una gestione passiva molto efficiente, automatizzando la selezione degli investimenti secondo criteri personalizzati dagli utenti stessi.

Non mancano, tuttavia, critiche e punti di attenzione espressi dagli investitori. La principale criticità riguarda alcuni problemi ereditati dalla precedente gestione, in particolare il caso del prestatore ucraino Chain Finance, che aveva provocato il congelamento di circa 1,9 milioni di euro di asset a causa della guerra in Ucraina. In questo caso specifico, molti investitori hanno espresso insoddisfazione per l’estensione unilaterale dei tempi di rimborso decisa dalla vecchia proprietà della piattaforma. Tuttavia, la nuova gestione, subentrata nell’agosto del 2023, si è impegnata pubblicamente a risolvere rapidamente e in modo trasparente questa vicenda, migliorando significativamente la comunicazione e annunciando possibili soluzioni anticipate.

Vantaggi e svantaggi di Debitum Investments

Pro

- Regolamentazione ufficiale: licenza FCMC (MiFID II), con protezione del capitale fino a 20.000 euro.

- Tasso di default: molto contenuto rispetto al volume complessivo.

- Diversificazione: offerta concentrata sui prestiti aziendali collateralizzati da asset reali.

- Auto Invest: strumento efficace e automatizzato per investimenti passivi.

- Trasparenza: reporting finanziario frequente, chiaro e dettagliato.

- Portafoglio: concentrato su asset reali (foreste, immobili, crediti commerciali) con tassi di default storicamente contenuti.

Contro

- Gestione di Chain Finance: ritardi nel rimborso legati al prestatore ucraino, problema però ereditato dalla precedente proprietà.

- Rendimenti medi: leggermente inferiori rispetto ad alcune piattaforme più aggressive e rischiose, orientate su prestiti personali.

- Elevata esposizione ad alcuni settori specifici: in particolare il comparto forestale baltico, richiede attenzione alla diversificazione per originator e area geografica

Debitum è davvero conveniente?

Debitum Investments si presenta nel 2026 come una delle piattaforme P2B più affidabili per chi cerca una soluzione di investimento alternativa, regolamentata e sicura. La possibilità di investire in asset aziendali con garanzie solide (buyback e asset reali come collaterale) e la facilità d’uso sono punti forti che distinguono Debitum rispetto alla concorrenza.

Al momento Debitum Investments non propone promozioni a tempo con cashback fisso sui nuovi investimenti, come avvenuto in passato con campagne limitate. L’incentivo attualmente attivo è invece strutturato in modo permanente attraverso un programma fedeltà riservato agli investitori registrati. Il sistema premia la continuità e il volume degli investimenti, offrendo incrementi di rendimento sui nuovi asset, bonus periodici legati ai depositi e un programma referral che riconosce un premio sia a chi invita sia ai nuovi utenti che effettuano un investimento qualificante. Non si tratta quindi di una promozione una tantum, ma di un meccanismo pensato per accompagnare nel tempo chi utilizza la piattaforma con regolarità, migliorando progressivamente le condizioni di rendimento.

È una piattaforma lettone regolamentata che consente investimenti in prestiti aziendali garantiti da asset reali.

I rendimenti variano tra il 9% e il 15% annuo, con possibilità di cashback aggiuntivi in campagne specifiche.

Sì, grazie alla regolamentazione MiFID II, alla protezione del capitale tramite buyback e protezione regolamentare ICS fino a 20.000 euro.

L’importo minimo è 10 euro, depositabili tramite bonifico bancario.

Questo scritto è redatto a solo scopo informativo e non si può considerare in alcun modo un’indicazione operativa.

Il sito web non garantisce la correttezza e non si assume la responsabilità sull’uso delle informazioni riportate.

Seguici su Telegram! Iscriviti qui

Questo articolo è stato redatto a solo scopo informativo e non si può considerare in alcun modo un’indicazione operativa. Il sito web non garantisce la correttezza e non si assume la responsabilità sull’utilizzo delle informazioni riportate.

![Re-Lender: recensioni e opinioni [2026]](https://www.risparmioggi.it/wp-content/uploads/2020/12/re-lender-copertina-immagine-218x150.jpg)

![Le migliori piattaforme di social lending P2P [2026] migliori piattaforme di social lending](https://www.risparmioggi.it/wp-content/uploads/2022/05/migliori-piattaforme-di-social-lending-218x150.jpg)